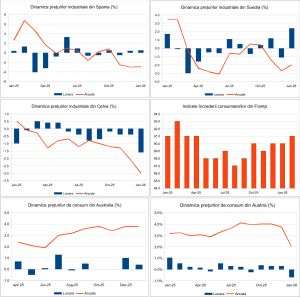

Ultima raportare a Statisticii privind inflaţia anualizată (10,2% în martie) conţine implicit două veşti, una bună şi alta proastă. Vestea relativ bună este că inflaţii exagerate au şi alţii, de pildă Cehia a anunţat o inflaţie de 12,7% în termeni anualizati faţă de martie 2021, deci vorbim de un fenomen global, influenţat de preţurile mari din energie, iar intrarea conflictului din Ucraina într-o fază mai calmă ar putea să dea şi inflaţiei un moment de respiro. Vestea proastă este că n-am văzut încă influenţa preţurilor alimentare după recoltările din Rusia şi Ucraina, iar aici va fi cu adevărat momentul dramatic.

În România, unde multă lume în mediul rural se încălzeşte cu lemne, cumpărate mai mult sau mai puţin pe factură, ponderea cheltuielilor pentru gaze sau termoficare în coşul inflaţiei e mai mică decât în cazul unor state puternic urbanizate şi iată cum am ajuns la o inflaţie sub cea a Cehiei. Plus că au fost şi ceva scheme de plafonare a preţurilor din energie pentru populaţie pe plan intern. Dar explozia preţurilor alimentare va fi mai greu de combătut la nivelul inflaţiei şi ne vom da seama de asta în lunile următoare.

Deja creşterile de preţuri faţă de martie 2021 în această zonă sunt alarmante. Să trecem în revistă câteva - ulei +32%, făină +21%, mălai +24%, pâine +16%, cartofi +36%, brânza +11%, carne de pasăre +9%, ouă +11% etc. Mărfurile nealimentare au avut, la rândul lor, o contribuţie de +10,8% în coşul inflaţiei, cu vârful de lance reprezentat de gazele naturale +46%, energie termică +21%, apă, canal, salubritate +14%.

Cu o inflaţie de două cifre intrăm în zona represiunii financiare, iar cei care se grăbesc să împrumute statul acum pe scadenţe mai lungi sau mai au banii în bănci la dobânzi de 1-2% ar trebui să se gândească de două ori. Puterea reală de cumpărare e în scădere accelerată, iar blocarea banilor pe termen de 2-3 ani ar reprezenta o greşeală. Asta deoarece o dobândă de 6%, cum oferă TBI Bank de pildă la 3 ani, poate părea generoasă în momentul lansării ofertei (la începutul lunii), mai ales în comparaţie cu ce oferă concurenţa, dar faţă de nivelul inflaţiei de peste câteva luni va fi în mod sigur o mare dezamăgire.

Similar, în cazul plasamentelor în titluri de stat cu scadenţe mai lungi. Noile emisiuni vor fi lansate la dobânzi din ce în ce mai mari, iar cei care au titluri mai vechi listate la bursă (programul Fidelis) vor contempla curând scăderi ale valorii de tranzacţionare (când dobânzile urcă preţurile obligaţiunilor scad). În paranteză fie spus, de aici ar putea veni şi ceva pierderi mai consistente pe portfoliile fondurilor de obligaţiuni şi nici fondurile de pensii nu se vor simţi prea confortabil, având în vedere că au 60% din bani în titluri de stat.

Dar dacă vorbim de dobânzi la termen la nivelul de 6% în contextul comparaţiei nefavorabile cu inflaţia, ce să mai zicem de dobânzi de 2,1% la doi ani, cum regăsim de pildă la BRD? Sau de 1,37% la 18 luni cum propune BCR? Pentru cine are strânşi 1.000-2.000 de lei chiar nu contează dacă e vorba de dobândă de 1% sau de 4%, dar pentru cei cu economii care reprezintă mai multe mii de euro, să îţi păstrezi banii la BCR sau BRD în condiţiile actuale de randament în termeni reali reprezintă o mostră de indolenţă.

Cât timp avem plafonul celor 100.000 de euro garantaţi, de ce să nu migrăm din bancă în bancă în căutarea unor dobânzi mai bune şi negociind pentru obţinerea unor condiţii mai bune decât cele standard? De ce să nu plecăm cu banii din bancă în Trezorerie dacă ofertele sunt mai bune în condiţiile lipsei impozitului pe dobândă?

Când inflaţia era de 2-3% nu prea conta dacă banca ne oferea tot atât sau uşor mai puţin, dar acum, la inflaţie de 10%, de ce am mai rămâne blocaţi în depozite cu dobânzi de 1-2%? Comoditatea devine din ce în ce mai costisitoare. Iar dacă tot vă decideţi să migrati spre oferte mai bune, nu va grăbiţi să vă blocaţi banii deocamdată, aşteptaţi pe scadenţe mai scurte (6-9 luni) până când avem un vârf al inflaţiei şi apoi alegeţi o scadenţă lungă (2-3 ani) pentru a câştiga o perioadă şi în termeni reali după atâtea pierderi raportate la inflaţie acumulate anterior.

1. fără titlu

(mesaj trimis de anonim în data de 13.04.2022, 13:53)

Isarescu's politics

2. fără titlu

(mesaj trimis de anonim în data de 13.04.2022, 17:23)

Inflația declarată de INS in România e mult cosmetizată. Nu știu cum pot să aibă tupeul să declare că prețul energiei electrice email mic decât acum un an, când doar dacă te uiți pe piețele de energie vezi creșteri de câteva ori ale prețurilor. Plafonarea mult lăudată se aplică doar unei părți a consumatorilor casnici, iar cei industriali au preturi enorme față de acum un an. Dar au găsit șmecheria asta că să măsluiască valoarea oficială a inflației.

3. ACUM AR FI MOMENTUL

(mesaj trimis de anonim în data de 13.04.2022, 20:42)

ca economiile sa fie retrase din banci avand in vedere imprumuturile facute la BNR de catre banci pentru a-si echilibra balantele se simte lipsa de lichiditate. Retragerile sau transferurile sa fie temporare pana vor fi obligati sa creasaca dobanzile pe care le au la depozite.