Actuali şi foşti oficiali americani au criticat şi ridiculizat decizia recentă a agenţiei Fitch Ratings de a reduce ratingul pentru datoriile Statelor Unite la AA+ de la AAA, fără să ţină cont de numeroasele ameninţări şi ultimatumuri în cadrul negocierilor dintre Congres şi administraţia Biden pentru majorarea plafonului de îndatorare.

Majorarea era absolut necesară pentru a permite noi emisiuni de obligaţiuni, care să facă posibilă refinanţarea datoriilor şi acoperirea deficitului bugetar în creştere. Fără ridicarea plafonului de îndatorare, incapacitatea de plată era iminentă, indiferent cît se încearcă minimalizarea deciziei de la Fitch Ratings, care oricum vine prea târziu şi este mult prea "timidă".

Janet Yellen, Secretarul Trezoreriei din administraţia Biden, a calificat retrogradarea anunţată de Fitch drept "arbitrară" şi a subliniat că aceasta se bazează pe "date învechite" din perioada 2018 - 2020.

Învechite, într-adevăr. De atunci situaţia s-a înrăutăţit considerabil, după cum o arată chiar datele oficiale. Astfel, Produsul Intern Brut nominal a crescut cu 24% în perioada 2018 - 2022, până la 25,46 trilioane de dolari, în timp ce datoria publică a crescut cu 43% în acelaşi interval, până la 31,42 trilioane de dolari.

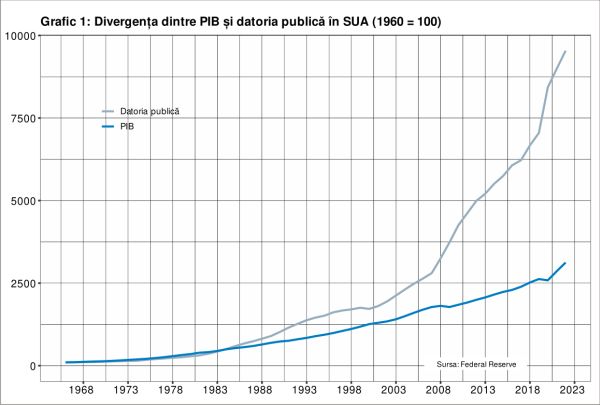

Conform datelor de la Federal Reserve, PIB-ul nominal al SUA a crescut de circa 25 de ori din 1960 până în 2018, pe fondul unei creşteri de peste 66 de ori a datoriei publice. În 2022 aceste creşteri au fost de 31 de ori, respectiv 95 de ori (vezi graficul 1).

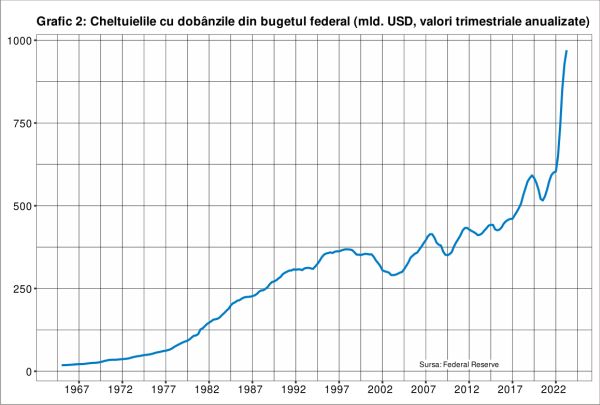

Învechite sunt şi cheltuielile cu dobânzile din bugetul federal. Anul calendaristic 2018 (n.a. anul fiscal începe în octombrie) a început cu o valoare anualizată de circa 500 de miliarde de dolari în primul trimestru, în timp ce în ultimul trimestru din anul calendaristic 2022 a fost depăşit pragul de 850 de miliarde de dolari (vezi graficul 2).

Cheltuielile cu dobânzile s-au accelerat în acest an şi au ajuns la o valoare anualizată de 970 de miliarde în T2 2023, conform datelor de la Federal Reserve, în condiţiile în care dobânda medie pentru obligaţiunile tranzacţionate pe piaţă a ajuns la 2,79%, cel mai ridicat nivel din aprilie 2009, după ce a atins un minim istoric de 1,42% în ianuarie 2022 (vezi graficul 3).

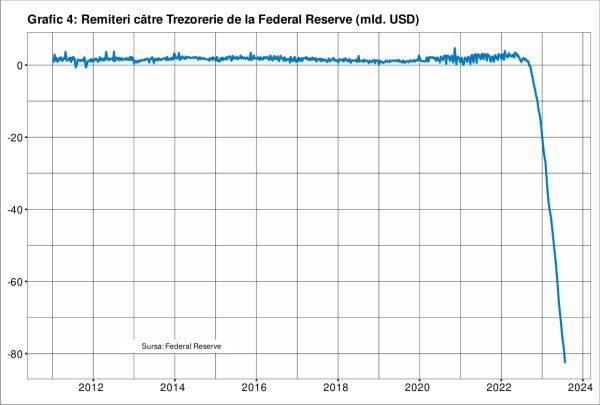

Mai mult, creşterea puternică a randamentelor obligaţiunilor guvernamentale a avut o influenţă negativă asupra sumelor remise Trezoreriei SUA de către banca centrală.

De la o medie lunară de circa 1,6 miliarde de dolari, remiterile au devenit negative din septembrie 2022, respectiv s-au transformat în "active amînate", a căror "valoare" cumulată a depăşit recent 80 de miliarde de dolari (vezi graficul 4).

După cum se arată pe site-ul băncii centrale americane, "Federal Reserve Act prevede că surplusul de venituri trebuie remis către Trezoreria SUA după ce au fost acoperite costurile de funcţionare, plata dividendelor şi orice sumă necesară pentru menţinerea excedentului", iar "în perioada în care veniturile nu sunt suficiente pentru acoperirea acestor costuri, se înregistrează un activ amânat".

Valoarea cumulată negativă a acestui "activ amânat" a fost de 18 miliarde de dolari la sfârşitul anului trecut şi a crescut exploziv până la aproape 83 de miliarde în iulie 2023.

Conducerea editorială a cotidianului Wall Street Journal a scris, sub titlul "Fitch degradează America", că "decizia Fitch Ratings a zguduit Wall Street şi Washingtonul", însă întreabă de ce ar trebui să fie surprins cineva.

Poate că WSJ ar fi trebuit să meargă mai departe şi să sublinieze că Fitch nu a făcut decât să constate o stare de fapt, în condiţiile în care responsabilii pentru degradarea Americii s-au aflat şi se află la Casa Albă şi în Congres şi nu contează culoarea lor politică.

"Decizia Fitch reflectă lipsa de seriozitate a procesului de luare a deciziilor economice din America", mai subliniază WSJ, care aminteşte că "este suficient să privim la cât de mult s-a deteriorat situaţia fiscală din 2011".

Standard & Poor's anunţa atunci tot o reducere a ratingului datoriilor americane de la AAA la AA+, în condiţiile în care raportul dintre datoria publică şi PIB era de circa 97%. La sfârşitul anului trecut gradul de îndatorare era de circa 123%, comparabil cu al unor economii din zona euro aflate în faliment nedeclarat şi menţinute în viaţă de tiparniţa BCE.

Acesta este şi motivul pentru care economistul spaniol Daniel Lacalle priveşte cu detaşare decizia celor de la Fitch, deoarece "retrogradarea valabilă a datoriei americane de către Fitch ar fi fost luată mai în serios dacă ratingul unor naţiuni din zona euro aproape falimentare ar fi fost, de asemenea, retrogradat".

În comunicatul de presă de la Fitch se arată că valoarea mediană a ponderii datoriei publice în PIB pentru o ţară cu rating AAA este 39,6%. Cu alte cuvinte, şi un rating AA+ este mult prea mare pentru economia SUA, la fel cum sunt supraevaluate toate ratingurile economiilor din zona euro.

"Viitorul arată şi mai rău", avertizează editorii de la WSJ, în condiţiile în care "deficitul bugetar în primele nouă luni ale acestui an fiscal a atins 1.390 de miliarde de dolari, în creştere cu 169% faţă de aceeaşi perioadă a anului precedent".

Ca urmare a reducerii ratingului suveran al Statelor Unite, Fitch a anunţat o reducere similară şi pentru datoriile agenţiilor guvernamentale Fannie Mae şi Freddie Mac, care au un rol important în finanţarea pieţei imobiliare.

Bloomberg subliniază că, în urma deciziei Fitch, datoria suverană a SUA are două ratinguri AA+ şi pot apărea probleme pentru fondurile de investiţii care au în mandat doar plasamente cu rating AAA şi ar fi obligate să vândă titlurile emise sau garantate de guvernul american.

În aceste condiţii, ridicole sunt doar declaraţiile Secretarului Trezoreriei din administraţia Biden. Janet Yellen a "demonstrat", din nou, că este depăşită de situaţie şi în calitate de ministru de finanţe, la fel cum a fost şi când era preşedintele Federal Reserve.

În concluzia editorialului din WSJ apare o afirmaţie care nu prea poate fi contrazisă: "Motivul pentru care datoria americană nu a fost retrogradată mai devreme şi mai des este că dolarul rămâne moneda de rezervă a lumii".

Dar acest privilegiu, caracterizat drept exorbitant de oficialii francezi încă din anii "60, "poate dispărea într-o clipă dacă pieţele percep un declin mai larg al Americii în ceea ce priveşte guvernanţa sau capacitatea sa de a-şi îndeplini obligaţiile financiare", după cum scrie Wall Street Journal, care mai subliniază că decizia agenţiei Fitch reprezintă un "vot de neîncredere în liderii politici americani".

Bineînţeles că nici acest avertisment nu va fi luat în considerare şi toată lumea, sau aproape toată lumea, va continua să simuleze încrederea în solvabilitatea Americii şi să spere că nu se va ajunge prea curând la pragul critic, de la care "falimentul treptat" se va transforma în "falimentul dintr-o dată", aşa cum scria mai demult Ernest Hemingway.

1. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 00:31)

Nu stiu cum se face dar totul e rau cand e vorba de "occidentul colectiv" ,si in schimb totul e surprinzator de bine cand e vorba de China dar mai ales de rusia...E si asta un fel de a vedea lucrurile...

1.1. Mișto propaganda (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 07.08.2023, 07:44)

Ați început serviciul la ora asta?

1.2. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de credinciosul în data de 07.08.2023, 08:58)

daca ai cativa neuroni si nu esti gica contra,observi calitatea articolului!

puterea militara protejaza acest rating,care obliga statele sa si dea bunuri si materii prime pe tiparitura,daca nu,devine stat nedemocratic si hopa o interventie in numele democratiei,o primavara a...,o revolutie de catifea,tot felul de metode ortodoxe!

1.3. chiar asa (răspuns la opinia nr. 1.1)

(mesaj trimis de XXX în data de 07.08.2023, 13:34)

Daca nu e in stare decat sa rumege temele altora. Face si el ce poate.

1.4. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 07.08.2023, 19:56)

Aștept cu multă nerăbdare o analiză profundă a domnului Rechea cu privire la economia Rusiei și la cursul rublei.

Apoi, dacă ne poate oferi o analiză cu privire la economia Chinei.

După aceste analize ridicăm pălăria sau aruncăm bolovani.

1.5. fără titlu (răspuns la opinia nr. 1.4)

(mesaj trimis de anonim în data de 07.08.2023, 20:10)

eh, cand spui SUA spui China.

Sunt in paaaaat, e iubire maxima!

2. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 03:03)

Vor tipari cat va fi nevoie pentru a-si acoperi datoriile. Problema va aparea daca dolarul nu va mai fi acceptat in tranzactiile cu resurse.

2.1. fără titlu (răspuns la opinia nr. 2)

(mesaj trimis de anonim în data de 07.08.2023, 14:25)

neacceptat de cine? de arabi? aia tocmai asta fac, vind oe dolari sa aiba bani de investit in US. petrodolarii

2.2. fără titlu (răspuns la opinia nr. 2.1)

(mesaj trimis de anonim în data de 07.08.2023, 20:10)

america are propriile surse de petrol si nu prea mai cumpara de la arabi

arabia saudita vinde cel mai mult in asia = japonia, coreea de sud , china si vreo10-15 % in europa

deci arabia nu prea are nevoie de dolari

problema se pune invers = ce fac cu dolarii tarile care vand in SUA ?

asta pentru ca SUA plateste importurile doar cu dolari

2.3. fără titlu (răspuns la opinia nr. 2.2)

(mesaj trimis de anonim în data de 07.08.2023, 21:13)

Ce să facă cu ei altceva decât ceea ce se face cu banii? Își cumpără diverse.

3. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 07:33)

Pt ca nu e in pericol. Pot printa bani, cu care sa cumpere bonduri nelimitate. si 33 triliarde dc e nevoie. Piata stie asta si de aceea nu e ingrijorata de solvabilitate, ci mai degraba de inflatie.

Pt ca n-ai cum sa fii insolvabil cand poti printa bani. mai ales bani pe care ii foloseste toata planeta.

Cred ca problema de acum incolo e credibilitatea dolarului nu a solvabilitatii tarii. n-au nici un cent datorie in alta moneda decat dolar. si nu vor putea plati decat printand, devalorizand. ca de-aia isi si permit sa cheltuiiasca , ca un marinar beat in permisie.

3.1. fără titlu (răspuns la opinia nr. 3)

(mesaj trimis de anonim în data de 07.08.2023, 08:58)

Inflatia mare duce insa la decredibilizarea dolarului, nu-ti va mai cumpara nimeni titlurile de stat. S-au jucat prea mult timp cu focul. In final vor trebui sa accepte ca nu mai sunt unica putere globala si sa stabileasca un modis vivendi cu ceilalti.

3.2. fără titlu (răspuns la opinia nr. 3)

(mesaj trimis de anonim în data de 07.08.2023, 20:11)

de acord !

bun comentariu

3.3. fără titlu (răspuns la opinia nr. 3.1)

(mesaj trimis de anonim în data de 07.08.2023, 20:20)

cine cumpara titlurile de stat americane ?

statul american !

guvernul are nevoie de 1 trilion ?

trezoreria tipareste si vinde titluri de stat de 3 trilioane !

din care 2 trilioane sant cumparate de FED = banca centrala

si in felul acesta tin dobanzile jos si accesibile de platit

si cine cumpara acel 1 trilion ?

o parte sant fondurile de pensii si fondurile de investitii plus companiile de asigurari si bancile !

de ce ?

sant obligate sa cumpere investitii "sigure "

cine le declara "sigure " ?

statul

cine le obliga ?

tot statul

cine beneficiaza ?

tot statul

alte obligatiuni de stat sant cumparate de tarile care vand marfa in SUA

SUA plateste doar in dolari = daca aceste tari schimba toti dolarii in moneda proprie (yuan chinezesc de pilda ) aceasta moneda creste foarte mult fata de dolar si nu mai este rantabil sa vinzi in SUA

cine se poate scapa de dolar ?

doar acele tari care NU exporta in SUA gen rusia

orice tara care are relatii economice cu SUA se trezeste cu dolari si nu prea are solutii

4. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 10:42)

Felicitări, Domnule Rechea pentru condei!

Bine argumentat!

Va rog când puteți poate ne dați câteva indicii cu privire la statele europene aflate în faliment nedeclarat și ținute în viata de BCE.

Gânduri bune! Multe!

4.1. fără titlu (răspuns la opinia nr. 4)

(mesaj trimis de anonim în data de 07.08.2023, 12:25)

Din zona euro,.cu excepția câtorva state care profită parțial de celelalte state europene nu doar din UE, cam toate sunt falimentare, cu datorii de aproape 100% din pib sau peste. Încet încet apar fisuri, deși după cum spunea Draghi, fac orice-i nevoie.

5. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 11:57)

Extremistii pe cei bogati ii urasc(poate si un pic de invidie, habar n-am). Hitler i-a omorat pe evrei, evreii erau f bogati, practic toata lumea era datoare la evrei(fie ca dadeau bani cu camata, fie ca vindeau pe caiet etc). Comunistii i-au urat pe bogati, si pe oamenii cu scola la fel pe fondul unei indatorari f mari a populatiei(dupa povestile bunicului).

Acum vad ca-i la moda la extrema dreapta sa-i urasca pe "vest" UE, si US, tot bogatii lumii, ca ne place nu ne place aia sunt. Iar extrema stanga ii urasc pe patroni, petrom, sa-i nationalizam, toti patronii fura si e rai etc.

Dar n-am auzit vreun extremist stanga ori dreapta sa se planga de taxe. cam dimpotriva. sa fie cat mai multe.

o vorba preluata din folclor: Toata lumea ii uraste pe cei bogati. Si totusi toata lumea isi doreste sa ajunga bogat! cam asa e.

5.1. fără titlu (răspuns la opinia nr. 5)

(mesaj trimis de anonim în data de 07.08.2023, 12:33)

Problema la toată teoria asta este că bogatii și săracii nu plătesc aceleași procente din venituri că și taxe. In SUA ca și în România, bogații evita plata taxelor și argumentul că fiecare face ce poate îți desființează toata construcția. In vestul UE, situația este ceva mai echilibrata. Nici abureala cu "nu mă întreba cum am făcut primul milion" nu funcționează

5.2. fără titlu (răspuns la opinia nr. 5.1)

(mesaj trimis de anonim în data de 07.08.2023, 13:01)

De acord ca taxele ar trebui sa fie mai mari la bogati decat la saraci. Saracul plateste taxe din banii de paine iar bogatul din surplus ca sigur nu din banii de mancare. din pacate la noi in tara e invers.

5.3. fără titlu (răspuns la opinia nr. 5.1)

(mesaj trimis de anonim în data de 07.08.2023, 20:26)

ce vorbesti omule ?

in SUA 47 % din oamenii cei mai saraci nu platesc taxe deloc la nivel federal !

in SUA doar cei 53 % mai bogati platesc taxe

iar cei 20 % din top platesc 80 % din totalul taxelor

repeti propaganda comunista fara sa stii adevarul

mai lasa propaganda

si citeste stiri nu propaganda comunista

5.4. fără titlu (răspuns la opinia nr. 5.3)

(mesaj trimis de anonim în data de 07.08.2023, 23:40)

Marile corporații americane plătesc impozite simbolice și în afara de fondurile de pensii, au ca acționari pe americanii bogați. Mai există și străini dar sunt mai putini.

6. fără titlu

(mesaj trimis de Priapistul în data de 07.08.2023, 13:11)

Toata lumea se preface ca nu ar fi o problema dar noi din fericire il avem pe domnul Rechea sa ne lumineze. Dansul a prezis 100 din ultimele doua crize economice, deci normal ca vede tot.

6.1. tot ce scrie e adevarat (răspuns la opinia nr. 6)

(mesaj trimis de XXX în data de 07.08.2023, 13:37)

Nu e obligatoriu sa fii genial, dar e mare lucru sa nu fii chiar asa de varza incat sa te superi pe cineva care prezinta niste adevaruri clare.

7. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 14:14)

"solvabilitatea Americii" ;

- investitiile in USA, "ne-occidentale in ultimii 3 ani au scacut cu 38 %

- dollarul USA in comertul mondial in ultimii 3 ani au scazut cu 17,5 %

- Fitch Ratings a retogradat USA la AA+ ,cu perspective economice negative

7.1. fără titlu (răspuns la opinia nr. 7)

(mesaj trimis de anonim în data de 07.08.2023, 14:43)

Problema este că resursele se găsesc în zona Iran -Rusia, iar de aceste resurse au nevoie China, India și alte țări mari precum Filipine, Vietnam, Egipt, Pakistan etc.

E neclar cum ar putea interfera Occidentul in schimburile dintre aceste lumi .

Sunt tari prea mari, regimuri stabile, greu de înlocuit prin niste manifestații (serviciile o cidentale au încercat în Iran, Rusia , dar doar cu consecinte nefaste pentru demonstranți )

Prin urmare regulile economice realiste și nu printarea de bani vor trebui să guverneze viața economică în SUA și ,indirect UE.

Nasol de explicat la electorat aterizarea

7.2. Comentariu eliminat conform regulamentului (răspuns la opinia nr. 7.1)

(mesaj trimis de Redacţia în data de 07.08.2023, 15:57)

...

7.3. fără titlu (răspuns la opinia nr. 7.2)

(mesaj trimis de anonim în data de 07.08.2023, 16:20)

În sfârșit un comentariu la fel de realist ca articolul. :

8. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 17:24)

E mare datoria si e o problema, dar solvabili sunt da-i incolo. Au datorii de cca 33 trilioane dolari, dar majoritatea datoriei e detinuta intern, banci, fonduri pensii, si vreo 8 triliarde fed, si dc ne uitatam ca la o companie cam ce au prin "casa", vedem 17 triliarde in acest moment in depozite la banci, firme plus persoane fizice, cca 43 triliarde valoreaza bursa, detineri tot asa in mare parte a americanilor, piata imobiliara cam tot la fel 43 triliarde, plus companiile private detinute de americani si nelistate.

Bani sunt sa se acopere datoria, de-asta nu-i nimeni panicat. dar creste f repede si poate veni si momentul cand va fi prea mare chiar si pt (inca) no. 1 mondial.

9. fără titlu

(mesaj trimis de anonim în data de 07.08.2023, 20:02)

Domul Rechea: veniturile americanilor in cantitate aur sunt din minimele istorice cazute 2010-2012 in revenire pe o traiectorie sanatoasa!

Preul imobiliarelor in cantitate aur sunt de mult deflate in usa!

Amerianii aur in depozite TRILIOANE TRILIOANE gata sa explodeze... a nu se incurca cu "depozitele civile" declarate.

NASDAQ Composite Index Price in GOLD Gram USD Jan Jun 1971 2023 - arata clar e crack up boom

House Price Index for Florida USA Jan and Jun In Gold Grams USD 1975 2023 - arata clar deflatia si urcarea de acum pe un trend super sanatos

Median Sales Price for New Houses US in GOLD Gram USD Jan 1963 2023 - arata clar ca se afla me minime din trend deci urcare sanatoasa in fata

Home Price to CPI Ratio USA in GOLD Gram USD Jan 1890 2023 - arata clar inceputurile de crashuri din 1915 - 1928 -1969 - 2006 ....

Home Price Index USA in GOLD Gram USD Jan 1890 2023 - arata clar ca urmeaza boom in gold price of a house and income boom in gold cotation

Median Sales Price of Houses Sold in GOLD Gram USD Jan 1963 2023

House Price Index in the United Kingdom in GOLD Gram GBP Jan 1845 2023 - arata clar toate crashurile grave ce au existat!

UK House Average price All property types in GOLD Gram GBP Jan 1970 2023 - este inca in crash mode (plus ca cine mai calatoreste prin lume stie ca in uk sunt sute de mii de case vacante si in darapanatura ceea ce inseamna depresie economica pe regiuni deci deflatie reala)

Ce credeti ca se va intampla cu cele doua relatii in fata in economia americana si nu numai:

What do you think will happen, in American economy, in the deflated areas in real money?

I attach two graphs below, one announces in advance what is in the banking system and another what is in the real economy.

Currency Component of M1 Plus Demand Deposits for USA Price in GOLD Gram USD Jan Jun 1970 2023

House Price Index for Detroit USA Jan and Jun In Gold Grams USD 1976 2022

Real Gross Domestic Product in Euro for Portugal Price in EUR Gold Jan Jun 1995 2023 - deflata

Annual Constant GDP per capita for Portugal GOLD Gram USD Jan 1970 - 2021 - crash deflat

Annual Real GDP at Constant National Prices for India in GOLD Gram USD Jan 1970 - 2019 - pe traiectorie buna de crestre

Annual Gross Domestic Product for Russian Federation 1988 2021 in GOLD Gram USD Jan 1988 - 2021 - in crash lent

Annual Gross Domestic Product Per Capita for Italy in GOLD Gram USD Jan 1970 - 2021 - crash modet in fata o sa isi revina pe alta politica economica militara ideologica etc...(crashul nu ramane la infinit pentru cei ce stau pe minime; dar pentru cei ce au bula au mulde de cazut pana spre minime; sau pentru cei ce pleaca din minime au ceva de urcat pana in bula si pe urma crash)

Annual Gross Domestic Product Per Capita for Ireland in GOLD Gram USD Jan 1970 - 2021

Annual Gross National Income for Ireland in GOLD Gram USD Jan 1970 - 2021

China Shanghai Composite Stock Market Index Price in GRAM of GOLD USD Jan and Jun 1991 - 2023 - este in crash mode - va cere in fata o alta forma de moneda ce va atrage nou capital in piata. cred ca urmeaza moneda credit in circulatie in china; mondea credit international cu spate pe ceva aur sau active / permisiune detineri active interne de catre fonduri internationale ca spate garantare flotabilitate libera.

Berkshire Hathaway BRK-A Stock Price in GOLD Gram USD Jun 1980 Jan 2023 - inca se duce spre cer... tot el ne arata si scaderea fluxurilor din tecut.

Gross Domestic Product for Lebanon in USD GOLD GRAMS - bula si crash in trepte garantat

Gross Domestic Product for Lebanon - nominal boom (nimeni nu a vazut unghiul de crestere speculativ format?! anticipa crash hard)

House Price Index for New York USA Jan and Jun In Gold Grams USD 1975 2022 - garantat uremaza boom in cotatie casa in aur!!!

House Price Index for Texas USA Jan and Jun In Gold Grams USD 1975 2022

Property Prices Index for Japan in USD GOLD GRAM 1970 2022 - deflatia unei generatii!

House Price Index for Detroit USA Jan and Jun In Gold Grams USD 1976 2022 - de deflati zdravan aici primariile au dat case si terenuri pe mocaiala... gen 3-4-5 mii dolari!!! este deflatia generatiilor si se vede acut la periferie chiar daca si prin centrul orasului sunt semne.

APPL Stock Market Index Price in GOLD Grams USD Jan 1981 Jan 2023 - bula pana la Dumnezeu si crash in fata pe long.

BTCUSD Bitcoin US Dollar Grams Of GOLD Jan 2012 Jan 2023 - bula si de mult in crash mode pe long.

India SENSEX Stock Market Index USD Grams Of GOLD Jun 1979 Jan 2023 - asa cum le arata pibul in aur idem e si bursa lor... pe ascendent sanatos tun

Cyprus Stock Exchange General Index In Euro Gold Grams - de mult deflata

Greece Stock Market (ASE) In Dollar Gold Grams Jun 1988 Jan 2023 - de mult deflata

Ireland Stock Market (ISEQ) In USD Grams Of GOLD 1989 2023 - de mult deflata

grafice construite cu manutele mele.

Este inca un moment prost sa pariem anti usa!

a avut inflatie si de 30-40 prin 1800 si tot long usa market a sata franta ukul italia si spania!

dovada stau cartierele si comunitatile formate in usa!

in economia noastra ce natii stau long pe piata noastra.

s c c r e t

9.1. fără titlu (răspuns la opinia nr. 9)

(mesaj trimis de anonim în data de 07.08.2023, 23:58)

Teoria asta cu echivalarea in aur ar funcționa daca prețul aurului ar fi cotat într-o piață liberă. Aurul ca și argintul sunt controlate cu grija, sa nu arate a alternativa de investiții. Maximul recent de puțin peste 2.000 USD pentru uncia de aur, ne arată că nu a urcat suficient in raport cu inundația de dolari fara acoperire aruncați în piața din 2020 incoace. Așa că raportarea la aur are de suferit .